Einkommen

Das verfügbare Einkommen pro Kopf betrug im Jahr 2021 in Niedersachsen 23.375 Euro und lag damit rund 4% unter dem Bundesdurchschnitt (24.415 Euro). Im Vergleich zum Vorjahr stieg das Pro-Kopf-Einkommen mit 1,4% (bundesweit: 2,1%) unterdurchschnittlich stark an mit Blick auf die jährlichen Steigerungen seit 2011. (Quelle: Arbeitskreis "Volkswirtschaftliche Gesamtrechnungen der Länder": Reihe 2, Band 3; Berechnungsstand: August 2022.) Zum Redaktionsschluss lagen noch keine Daten für die Jahre 2022 und 2023 auf Länderebene vor.

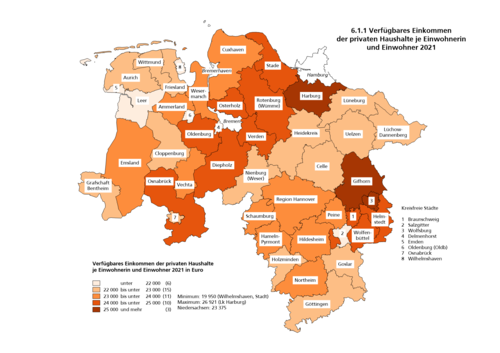

Regional verzeichnete wie in den Vorjahren insbesondere die Statistische Region Weser-Ems vergleichsweise niedrige Pro-Kopf-Einkommen. Auch 2021 lagen dort acht der Landkreise und kreisfreien Städte mit den zehn niedrigsten Pro-Kopf-Einkommen. In den kreisfreien Städten Wilhelmshaven, Emden und Delmenhorst sowie im Landkreis Leer und in der kreisfeien Stadt Oldenburg lagen die Werte rund ein Zehntel unter dem niedersächsischen Durchschnitt. Das höchste Pro-Kopf-Einkommen wurde im Landkreis Harburg mit 26.921 Euro erzielt, rund 15% über dem niedersächsischen Durchschnitt. Auch in Wolfsburg und den umliegenden Landkreisen Gifhorn und Helmstedt verfügten die Ein-wohnerinnen und Einwohner über vergleichsweise hohe Einkommen.

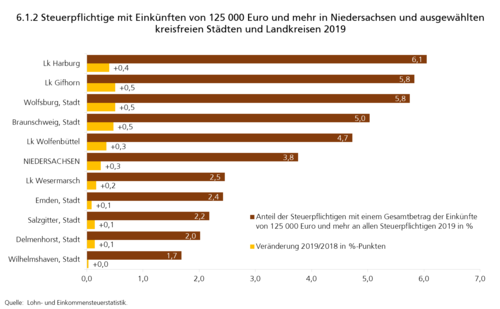

Um mehr über die regionale Verteilung von Einkommensreichtum zu erfahren, helfen Daten der Lohn- und Einkommensteuerstatistik. Als Einkommensreiche werden Steuerpflichtige bezeichnet, deren Einkünfte 125.000 Euro und mehr betragen. In Niedersachsen waren im Jahr 2019 danach 3,8% der Steuerpflichtigen einkommensreich. Sie vereinigten zusammen mehr als ein Fünftel (21,8%) aller Einkünfte auf sich (Deutschland: 4,3%; 24,2% aller Einkünfte).

Fünf Jahre zuvor kamen 2,7% auf einen Anteil von 18,5%. Der Gesamtbetrag aller niedersächsischen steuerpflichtigen Einkünfte ist seitdem bis 2019 um durchschnittlich 23,7% gestiegen und die Einkünfte derjenigen mit mindestens 125.000 Euro um 45,6%. Das Gewicht der "Reichen" steigt damit unberücksichtigt der Geldentwertung sowie steuerrechtlicher Änderungen kontinuierlich an. Zwar werden zusammen veranlagte Steuerpflichtige als eine Steuerpflichtige Person gezählt. Allerdings spiegelt die regionale Verteilung der "einkommensreichen" Bevölkerung die Struktur der Verteilung der Pro-Kopf-Einkommen wider mit niedrigen Werten vor allem in der Statistischen Region Weser-Ems und hohen Werten von einkommensreichen Steuerpflichtigen eher in der Statistischen Region Lüneburg im Hamburger Umland und in der Statistischen Region Braunschweig rund um Wolfsburg. Einkünfte in Höhe von mindestens 250.000 Euro hatten 0,8% der niedersächsischen Steuerpflichtigen. Sie vereinigten mit 10,2% rund ein Zehntel aller Einkünfte.

Definition des Indikators: Das verfügbare Einkommen der privaten Haushalte (Ausgabenkonzept) ergibt sich dadurch, dass dem Primäreinkommen monetäre Sozialleistungen und sonstige laufende Transfers hinzugefügt werden, die die privaten Haushalte überwiegend seitens des Staates empfangen; abgezogen werden Einkommen- und Vermögensteuern, Sozialbeiträge und sonstige laufende Transfers, die von den privaten Haushalten zu leisten sind. Es entspricht damit den Einkommen, die den privaten Haushalten letztendlich zufließen und die sie für Konsum- und Sparzwecke verwenden können. Quelle: Volkswirtschaftliche Gesamtrechnungen der Länder.

Beim Gesamtbetrag der Einkünfte der Steuerpflichtigen handelt es sich um die Summe der Einkünfte – also Einnahmen abzüglich Ausgaben beziehungsweise Werbungskosten – aus sieben verschiedenen Einkunftsarten des Steuersystems. Zusammen veranlagte Ehepaare gelten als ein Steuerpflichtiger.

Methodische Hinweise: Das verfügbare Einkommen wird nach dem Wohnortprinzip berechnet. Der durchschnittliche Wert je Einwohner wird als arithmetisches Mittel errechnet. In den Volkswirtschaftlichen Gesamtrechnungen einschließlich der Erwerbstätigenrechnung wurde 2019 wie etwa alle fünf Jahre eine Generalrevision durchgeführt und die Daten bis zurück zum Berichtsjahr 1991 neu berechnet.

Aufgrund der langen steuerlichen Veranlagungsdauer (2¾ Jahre nach Ende des Berichtsjahres) ist die Aktualität der Lohn- und Einkommensteuerstatistik gering. Planmäßig liegen Ergebnisse 3½ Jahre nach Ende des Veranlagungszeitraums vor. Zeitvergleiche sind aufgrund steuerrechtlicher Änderungen zum Teil problematisch.

Weiterführende Informationen: Anhang sowie unter www.statistikportal.de/de/vgrdl

Quelle: Niedersächsisches Ministerium für Soziales, Arbeit, Gesundheit und Gleichstellung, HSBN 2024

Termine

23.11.2025

Kommunale Prävention und Gesundheitsförderung strategisch gestalten

Termine

23.11.2025

Kommunale Prävention und Gesundheitsförderung strategisch gestalten